Börje Salming är inne i SIAF enligt den här artikeln. Lite kul. Längst ner på sidan visas listan på hans aktier.

Enligt Strindberg så kommer även Triway att lansera en egen hemsida inom det första halvåret i år.

Börje Salming är inne i SIAF enligt den här artikeln. Lite kul. Längst ner på sidan visas listan på hans aktier.

Enligt Strindberg så kommer även Triway att lansera en egen hemsida inom det första halvåret i år.

SIAF har inatt kommit med sin rapport. Dem väljer att boka engångsvinsten för avknoppningen av akvaverksamheten nu vilket innebär att vinsten blir hög nu samtidigt som 2017 kommer att bli ett mer normalt år utan nån stor engångsvinst antagligen (såvida SIAF inte hinner spinna av SJAP eller Triway till nån börs, då får vi antagligen nån mer stor engångsvinst).

Vi ser $5 i vinst per aktie och ett börsvärde på $4 efter gårdagens uppgång som skedde innan rapporten släpptes. Jag tror engångsvinsten var på runt $2,5 par aktie.

Från “continuing operations”, d.v.s. utan akvadelen antagligen, så tjänade SIAF $1,93 per aktie under 2016 så vinsten kommer antagligen att vara fortsatt hyfsat för SIAF även utan akvadelen. Sen kommer ju SIAF få licenspengar också från megafarmen så kanhända att vinsten går upp lite p.g.a. det.

SIAF ska även redovisa inkomster från akvadelen separat för dem äger ju fortfarande ca 36% av akvadelen.

Jag har ännu inte bildat mig en uppfattning om hur själva verksamheten utvecklades under Q4. Vad gäller akvadelen var det ju ett förberedelsekvartal med renoveringar och uppstart av megafarmen. Förhoppningsvis ser vi frukterna skördas under 2017.

Läs mer omfattande rapport som pdf här.

Konferenssamtal kommer den sjunde april.

Spana in den här Tweeten från LaBull inklusive hans följdkommentarer för att få en överblick över hans framgångsrika strategi. 22 gånger pengarna på ca 7 år är inte illa pinkat.

SIAFs avknoppning av akvadelene Triway är nu klar. Detta leder till en engångsvinst på $2,5 per aktie i Q1, vilket inte är så pjåkigt med tanke på att SIAF i dagsläget bara värderas till $3,3. Nästan hela börsvärdet i vinst på ett bräde alltså.

I framtiden från och med Q1 2017 kommer SIAF inte kunna räkna med akvadelen i sin resultaträkning tror jag inte. Dock bör man kunna erhålla licensavgifter för de akvamoduler som Triway installerar vilket för akvafarm 5 bör motsvara ca 86 miljoner dollar vilket är i runda slängar hela SIAFs börsvärde. Har inte kollat i detalj men SIAF bör fortsätta kunna tjäna mycket pengar på Triway och dessutom så kommer SIAF ju att bibehålla ett ägande i Triway, ett ägande som lär explodera upppåt i värde om listningen av Triway på Hongkongbörsen går vägen.

Det händer mycket i SIAF nu, jag skrev igår kväll ett inlägg om en ny analys av SIAF som publicerats i Norge.

Sino Agro Food Completes Carve Out of Aquaculture (bifogad pdf, samma som är länkad ovan)

En ny norsk analys av SIAF har publicerats, läs den här. Det är The Swede som hittat den och den diskuteras lite på iHub.

Vår konklusjon er at problemene/risikoen knyttet til selskapet ikke bør undervurderes, men vi tviler på at denne risikoen rettferdiggjør dagens lave prising.

Fremover tror vi at man vil se en reprising av selskapet, særlig ved en eventuell børsnotering av kjernevirksomheten knyttet til akvakultur (oppdrett). Et rent oppdrettsselskap børsnotert på f.eks. Oslo Børs, vil sannsynligvis oppnå en langt bedre prisingen enn det som er tilfellet for et relativt «rotete» konglomerat. Nå vil selvsagt SIAF sin akvakulturvirksomhet skille seg en del fra de andre oppdrettsselskapene på Oslo Børs, men det kan muligens være en fordel?

For øyeblikket har oppdrettsselskapene notert på Oslo Børs begrenset mulighet for å øke produksjonen. En rendyrket virksomhet knyttet til akvakultur kan fremstå som en god investeringskandidat for et større oppdrettsselskap som ønsker å ekspandere.

Jag rekommenderar er även att läsa kommentarerna till mitt förra SIAF-inlägg där skribenten Strindberg för fram en hel del intressant information.

För mig känns det som att SIAFs kursutveckling nu börjar närma sig en vändpunkt, då jag läser att flera skribenter vill öka i bolaget samtidigt som vi snart är inne i en period med rapporter och konferenssamtal från bolaget. Sen tycker jag att orderdjupet i aktien har börjat se hälsosammare ut den sista tiden. Det sistnämnda om kursutvecklingen är dock bara lite känsla från min sida och kan mycket väl vara fel.

Vissa personer häcklar Donald Trump för att han vill bygga en mur eller stängsel mellan USA och Mexiko, men hur ser demokraternas historik ut på det området? Bill Clinton beslutade 1993 att bygga ett stängsel mellan Kalifornien och Mexiko. Ni kan även se här hur Bill Clinton talar för hårdare tag mot illegala migranter så som att dra in deras välfärd och deportera fler samt anställa fler gränsvakter.

Vad skulle då Donald Trumps mur/stängsel kosta? Enligt den här artikeln från CNBC eller den här videon så skulle det kosta mellan fem miljarder dollar för det billigaste alternativet och 25 miljarder dollar för det dyraste alternativet med längst strecka.

Hur stor är kostnaden i förhållande till USAs BNP? Om vi tar USAs BNP från 2015 så låg den på 18 036 miljarder dollar. 25 miljarder delat på 18036 blir 0,0014 eller 0,14%. I jämförelse med USAs BNP så kostar det alltså en spottstyver att bygga Trumps stängsel, för om man ska vara realistisk är det nog ett stängsel det kommer att bli. Ett stängsel verkar dessutom av vara bättre än en mur eftersom det är möjligt för gränsvakter att se igenom fängslet samt att det tar bort problem med dränering.

Tänk att Trump kunde komma på ett vallöfte som kunde ge honom så många väljare och som dessutom är ganska billigt och enkelt att infria. Det är ju genialt. Om han kan få Mexiko att betala för det återstår dock att se men genom att införa någon form av tull på varor från Mexiko kan det nog tänkas att han delvis kan lyckas med det också. Sen tror jag inte att folk bryr sig så mycket om Mexiko betalar allt, Trumps väljare blir nog nöjda bara stängslet byggs överhuvudtaget. Trump har redan utfärdat en exekutiv order om att bygga muren enligt en bildtext i den här artikeln.

När Sverige såg till att det blev stängsel mellan Sverige och Danmark gick det dock betydligt smidigare, det var bara för danskarna att snabbt smälla upp ett stängsel på tågstationen. Sveriges gränser är ju lite annorlunda än USAs.

Jag har nu köpt in mig i Resurs Holding. Jag kommer att sätta mig in i det lite mer framöver och avgöra om jag ska öka, minska eller avveckla innehavet.

Det som fick mig att köpa var kombinationen vinst, tillväxt och direktavkastning.

Enligt bokslutskommunikén så var tillväxten 2016 18% och till dagens kurs på 57,6 (när den här bloggposten påbörjades några dagar innan publicering) så värderas dem till P/E 12,7. Räknar vi på en tillväxt på 12% i år så värderas dem till P/E 11,3 på 2017.

1 januari—31 december 2016*

- Utlåning till allmänheten ökade med 17% till 21 204 MSEK

- Rörelsens intäkter ökade med 18% till 2 797 MSEK

- Rörelseresultatet ökade med 36% till 1 140 MSEK

- Resultat per aktie ökade med 43% till 4,52 SEK

- Kärnprimärkapitalrelationen uppgick till 13,2% (13,1%) och total kapitalrelation uppgick till 14,1% (14,2%)

- K/I före kreditförluster, exklusive Insurance, uppgick till 44,7% (48,1%)

- Kreditförlustnivån uppgick till 1,9% (2,3%)

- Avkastning på eget kapital, exklusive immateriella tillgångar, (RoTE) uppgick till 24,3% (21,4%)

- Utdelning föreslås av styrelsen till 3,00 SEK per aktie, vilket som andel av resultat per aktie uppgår till 66%

Fortsätter Resurs Holdning att växa så blir det nog en helt okej investering, och 5,2% direktavkastning är ju inte fy skam heller i dagens lågräntemiljö.

Jag har även kollat Kärnprimärkapitalrelationen och den var helt okej på 13,2% och ungefär i linje med föregående år så bankens finansiella läge kan tänkas vara tillräckligt bra för fortsatt expansion.

På det hela känns Resurs holding som ett bra köp och nu har det redan gått upp lite sen jag köpte.

Här kan ni läsa en alldeles färsk kinesisk artikel om SIAFs megafarm.

I artikeln finns en massa bilder som är kul att se på och i övrigt är det mest en presentation av megafarmen. Inga stora nyheter men intressant att se bilder över utvecklingen och att SIAF återigen omnämns av kinesisk branschmedia.

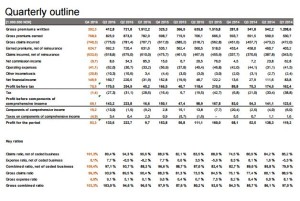

Hej pojkar och flickor nu är det dags för en liten aktieanalys. Det är Protector som står på tapeten. Jag har redan ett innehav i Protector sen innan och har nyligen ökat lite grann. Jag är ingen expert på försäkringsbolag så ta analysen för vad den är. Ni hittar info och nyheter om Protector på bolagets hemsida eller på oslobörsens hemsida.

Protectors mål är att växa 16% i 2017 och det tror jag dem kommer lyckas med eller till och med överträffa. Storbritannien ser väldigt lovande ut, även om lönsamheten dröjer tills 2018. Dem växer väldigt snabbt där och jag tropr det kan bli väldigt bra. Norge och Danmark kommer nog inte att växa så snabbt medans Sverige och Finland fortsätter att tuffa på.

I England fick dem alldeles nyligen en affär att försäkra en stor del av “Greater London”, jag har inte satt mig in i affären i detalj men jag är optimistisk vad gäller Protectors möjligheter i Storbritannien. Brexit kanske påverkar en del men det fortsätter nog tuffa på ganska bra ändå.

Protector börjar få ordning på Danmark verkar det som och 2017 ser vi antagligen mycket bättre lönsamhet där men lägre tillväxt.

Jag tror att försäkringsutbetalningarna var ovanligt höga i 2016 och kommer att normalisera sig en del under 2017. Ser man tillbaka över de senaste tio kvartalen ser vi att det har varierat ganska mycket och bolaget har nu fokuserat på att åtgärda framförallt problemen i Danmark.

Vad gäller investeringsportföljen kommer vi antagligen se ett sämre resultat 2017 eftersom resultatet 2016 var extremt bra. Det kommer kompenseras tror jag av att själva försäkringsverksamheten går bättre samt att storleken på investeringsportföljen ökar.

På det stora hela tror jag att 2017 resultatmässigt kommer att hamna i närheten av resultatet 2016 eller något därunder. Den underligagnde tillväxten kommer dock hela tiden att finnas där men lönsamheten är volatil där avkastningen på investeringsportföljen samt hur stora försäkringsutbetalningarna blir kommer avgöra. Lönsamheten kommer alltså att variera lite från år till år men sett över sikt kommer Protector att fortsätta växa och på några års sikt kommer dem att göra större och större vinst. Dock är det något svårprognosticerat från år till år och den som vill köpa in sig i bolaget kan göra det stegvis om denne vill mildra volatiliteten.

Protector handlas till P/E 13 på 2016 års vinst när du nu i skrivandets stund (12:e februari) står i ca 69 kr. Låt oss säga att dem handlas på P/E 16 på den underliggande vinsten 2017 om vi antar att vinsten försämras lite grann med lägre avkastning från investeringsportföljen och högre vinst från själva försäkringsverksamheten. Samtidigt ligger tillväxten på 16%. PEG-talet hamnar på 1. Det är ganska osäkert hur stor Protectors vinst blir under 2017 så PEG-talet är inte så tillförlitligt egentligen men kan ge en fingervisning. I dagens lågräntemiljö kan ett sådant PEG-tal vara ganska bra men det blir medelbetyg på detta,

Protector delar ut pengar varje år, det gör att jag tror att kassaflödet är helt okej, jag går inte djupare in på detta just nu.

Historiken är Protectors starkaste punkt och anledningen till att jag sakta kommer att ackumulera Protector framöver trots att utsikterna för just 2017 är lite osäkra. Jag ser det som att tre år från nu så är det ganska säkert att Protector är en bra investering. På ett halvårs eller ett års sikt är det inte lika säkert.

Jag har sett lite webcasts och jag får intrycket av att han som håller presentationen (VD kanske han är) har en hög integritet och är kompetent och förtroendeingivande. Det blir ett litet pluspoäng för ledningen men inte något stort.

Hittade inte deras soliditetsnyckeltal men jag har inte direkt nån anledning att misstänka nåt särskilt så jag tillskriver dem ett genomsnittligt betyg på detta.

Hur har Protector klarat tidigare kriser? Ja här blir det bra betyg för genom att titta på historikgrafen ovan så ser vi att Protector verkar ha klarat finanskrisen 2008 ganska bra. Jag antar att dem fick lite halvkass avkastning på deras investeringsportfölj det året vilket förklarar att return on equity var -1% det året. Men -1% det värsta året under finanskrisen känns väldigt bra, inte nån katastrof direkt. 2016 var ju lite problemfyllt för försäkringsverksamheten också och även om det är lite för tidigt att säga så tror jag att bolaget är på väg att reda ut dem problemen. Det blir över medel i betyd på detta område.

Jag hade lite problem att hitta den här informationen men han som höll webcasten (VD antar jag) lovade att han skulle behålla sina aktier. Protector får medelbetyg på det här området eftersom jag inte orkar leta mer efter den här informationen. Om nån läsare vet hur man får fram det kan ni tipsa.

Investor är köpvärt om man har en investeringshorisont på 18 månader eller mer. 2017 är lite osäkert och därför rekommenderas gradvis ackumulation om man är orolig över volatilitet. Den underliggande tillväxten har funnits där väldigt länge i Protector och det är det som gör att bolaget på några års sikt väldigt sannolikt kommer att vara en bra investering. Slagigheten som kan komma av investeringsportföljens resultat samt hur mycket utbetalningar för försäkringar som faller ut gör att det är svårt att säga hur det kommer gå på kort sikt men som sagt på några års sikt tror jag det blir bra på grund av den underliggande tillväxten.

Jag gjorde en hyfsat tung spekulation i Semcon inför rapport och den verkar ha betalat sig, för tillfället ligger jag 14% plus. Jag får se om jag behåller nån vecka till eller om jag säljer direkt. Det var ju mest en spekulation och inte tänkt att vara långsiktigt.