Jag hittade en sammanställning av SIXRX historiska avkastning på Rika Tillsammans blogg.

Det är nog många inklusive jag själv som kunde sparat mig tid och tjänat mer pengar enbart genom att lägga mina pengar i det här indexet via t.ex. SEB Sverige Indexfond (jämförelse längre ner i texten).

| År | Nominell | Inflation | Real |

| 2017 | 9,48 % | 1,74 % | 7,60 % |

| 2016 | 9,62 % | 1,74 % | 7,79 % |

| 2015 | 10,39 % | 0,05 % | 10,34 % |

| 2014 | 15,79 % | -0,31 % | 16,16 % |

| 2013 | 27,95 % | 0,14 % | 27,78 % |

| 2012 | 16,78 % | -0,05 % | 16,84 % |

| 2011 | -13,70 % | 1,96 % | -15,36 % |

| 2010 | 26,61 % | 2,34 % | 23,72 % |

| 2009 | 52,71 % | 0,92 % | 51,33 % |

| 2008 | -39,33 % | 0,90 % | -39,87 % |

| 2007 | -2,56 % | 3,44 % | -5,80 % |

| 2006 | 28,22 % | 1,65 % | 26,13 % |

| 2005 | 36,29 % | 0,86 % | 35,13 % |

| 2004 | 14,08 % | 0,29 % | 13,76 % |

| 2003 | 47,40 % | 1,27 % | 45,55 % |

| 2002 | -35,90 % | 2,08 % | -37,21 % |

| 2001 | -14,84 % | 2,67 % | -17,05 % |

| 2000 | -10,80 % | 1,12 % | -11,79 % |

| 1999 | 69,76 % | 1,33 % | 67,53 % |

| 1998 | 13,09 % | -1,12 % | 14,37 % |

| 1997 | 27,92 % | 1,65 % | 25,85 % |

| 1996 | 42,63 % | -0,73 % | 43,68 % |

| 1995 | 20,63 % | 2,24 % | 17,99 % |

| 1994 | 6,55 % | 2,60 % | 3,85 % |

| 1993 | 56,64 % | 4,18 % | 50,36 % |

| 1992 | 2,56 % | 1,60 % | 0,94 % |

| 1991 | 8,58 % | 7,84 % | 0,69 % |

| 1990 | -29,34 % | 10,94 % | -36,31 % |

| 1989 | 27,08 % | 6,80 % | 18,99 % |

| 1988 | 55,42 % | 5,96 % | 46,67 % |

| 1987 | -5,96 % | 5,18 % | -10,59 % |

| 1986 | 53,61 % | 3,34 % | 48,64 % |

| 1985 | 28,71 % | 5,53 % | 21,97 % |

| 1984 | -9,38 % | 8,28 % | -16,31 % |

| 1983 | 69,38 % | 9,18 % | 55,14 % |

| 1982 | 40,29 % | 9,60 % | 28,00 % |

| 1981 | 63,42 % | 9,15 % | 49,71 % |

| 1980 | 28,44 % | 14,04 % | 12,63 % |

| 1979 | 3,73 % | 9,79 % | -5,52 % |

| 1978 | 21,38 % | 7,38 % | 13,03 % |

| 1977 | -12,46 % | 12,60 % | -22,25 % |

| 1976 | 4,85 % | 9,67 % | -4,39 % |

| 1975 | 34,35 % | 9,04 % | 23,22 % |

| 1974 | 1,53 % | 11,41 % | -8,87 % |

| 1973 | 3,35 % | 7,58 % | -3,94 % |

| 1972 | 14,55 % | 5,76 % | 8,31 % |

| 1971 | 26,90 % | 7,12 % | 18,47 % |

| 1970 | -19,10 % | 8,13 % | -25,18 % |

| 1969 | 5,57 % | 3,81 % | 1,67 % |

| 1968 | 39,47 % | 2,04 % | 36,71 % |

| 1967 | 8,16 % | 3,42 % | 4,58 % |

| 1966 | -20,09 % | 5,14 % | -24,00 % |

| 1965 | 10,51 % | 5,98 % | 4,30 % |

| 1964 | 19,93 % | 3,89 % | 15,44 % |

| 1963 | 28,25 % | 3,07 % | 24,43 % |

| 1962 | -5,07 % | 5,09 % | -9,67 % |

| 1961 | 2,45 % | 2,29 % | 0,16 % |

| 1960 | 3,79 % | 3,82 % | -0,01 % |

| 1959 | 48,30 % | 1,31 % | 46,36 % |

| 1958 | 22,36 % | 3,20 % | 18,57 % |

| 1957 | 8,45 % | 3,85 % | 4,42 % |

| 1956 | 2,59 % | 3,60 % | -0,98 % |

| 1955 | -2,63 % | 6,01 % | -8,15 % |

| 1954 | 38,27 % | 1,12 % | 36,74 % |

| 1953 | 18,32 % | 0,00 % | 18,33 % |

| 1952 | -11,04 % | 3,20 % | -13,81 % |

| 1951 | 23,16 % | 17,32 % | 4,99 % |

| 1950 | 28,48 % | 5,70 % | 21,55 % |

| 1949 | 14,17 % | -1,30 % | 15,68 % |

| 1948 | -4,50 % | 6,55 % | -10,36 % |

| 1947 | -3,51 % | 0,84 % | -4,33 % |

| 1946 | 14,26 % | 4,00 % | 9,90 % |

| 1945 | 10,07 % | -0,62 % | 10,75 % |

| 1944 | 15,34 % | -0,33 % | 15,69 % |

| 1943 | 11,79 % | -0,53 % | 12,44 % |

| 1942 | 14,58 % | 7,78 % | 6,31 % |

| 1941 | 24,37 % | 12,81 % | 10,23 % |

| 1940 | 11,57 % | 15,82 % | -3,67 % |

| 1939 | -19,76 % | 7,18 % | -25,13 % |

| 1938 | 8,84 % | 0,06 % | 8,76 % |

| 1937 | -0,61 % | 4,26 % | -4,65 % |

| 1936 | 39,95 % | 0,58 % | 39,11 % |

| 1935 | 10,15 % | 1,18 % | 8,86 % |

| 1934 | 29,61 % | 1,33 % | 27,91 % |

| 1933 | 19,05 % | -2,09 % | 21,55 % |

| 1932 | -21,99 % | 0,39 % | -22,25 % |

| 1931 | -34,50 % | -2,43 % | -32,88 % |

| 1930 | -7,48 % | -3,57 % | -4,01 % |

| 1929 | -2,06 % | -1,81 % | -0,29 % |

| 1928 | 21,84 % | 0,00 % | 21,78 % |

| 1927 | 26,40 % | -0,60 % | 27,26 % |

| 1926 | 15,72 % | -2,29 % | 18,34 % |

| 1925 | 15,27 % | -2,80 % | 18,54 % |

| 1924 | 17,92 % | 2,88 % | 14,66 % |

| 1923 | -0,26 % | -1,10 % | 0,89 % |

| 1922 | -6,43 % | -12,90 % | 7,47 % |

| 1921 | -21,96 % | -25,17 % | 4,31 % |

| 1920 | -18,63 % | 1,89 % | -20,13 % |

| 1919 | -16,67 % | -4,35 % | -12,92 % |

| 1918 | -19,87 % | 39,38 % | -42,54 % |

| 1917 | 0,51 % | 26,13 % | -20,29 % |

| 1916 | 32,62 % | 12,97 % | 17,43 % |

| 1915 | 18,65 % | 14,90 % | 3,27 % |

| 1914 | -23,60 % | 1,28 % | -24,59 % |

| 1913 | 0,08 % | 0,26 % | -0,19 % |

| 1912 | 12,26 % | 2,18 % | 9,91 % |

| 1911 | 14,89 % | 2,97 % | 11,52 % |

| 1910 | 15,54 % | -0,09 % | 15,65 % |

| 1909 | 7,18 % | -0,89 % | 8,13 % |

| 1908 | 6,67 % | 1,54 % | 5,13 % |

| 1907 | -10,78 % | 5,13 % | -15,22 % |

| 1906 | 13,51 % | 2,14 % | 11,21 % |

| 1905 | 14,68 % | 2,08 % | 12,35 % |

| 1904 | 11,45 % | -1,18 % | 12,81 % |

| 1903 | 9,78 % | 1,69 % | 7,92 % |

| 1902 | 0,20 % | 0,80 % | -0,60 % |

| 1901 | 0,70 % | -0,99 % | 1,72 % |

| 1900 | 6,43 % | 2,76 % | 3,57 % |

| 1899 | 1,97 % | 5,95 % | -3,74 % |

| 1898 | 9,58 % | 3,36 % | 5,88 % |

| 1897 | 19,12 % | 4,56 % | 14,16 % |

| 1896 | 11,45 % | 0,83 % | 10,53 % |

| 1895 | 13,74 % | 0,00 % | 13,65 % |

| 1894 | 13,32 % | -5,15 % | 19,63 % |

| 1893 | 6,09 % | -2,83 % | 9,00 % |

| 1892 | 10,84 % | -4,17 % | 15,74 % |

| 1891 | 4,53 % | 6,55 % | -2,04 % |

| 1890 | 1,79 % | 1,69 % | 0,23 % |

| 1889 | 16,42 % | 3,02 % | 13,11 % |

| 1888 | 13,56 % | 6,17 % | 6,87 % |

| 1887 | 2,79 % | -5,81 % | 8,98 % |

| 1886 | 2,87 % | -5,18 % | 8,44 % |

| 1885 | 1,09 % | -5,13 % | 6,57 % |

| 1884 | 5,75 % | -3,73 % | 10,31 % |

| 1883 | 7,85 % | -2,07 % | 10,08 % |

| 1882 | 5,22 % | -0,69 % | 5,31 % |

| 1881 | 9,52 % | 2,10 % | 7,62 % |

| 1880 | 15,38 % | 5,93 % | 8,81 % |

| 1879 | -1,62 % | -4,55 % | 3,21 % |

| 1878 | 0,00 % | -8,85 % | 10,00 % |

| 1877 | 4,52 % | -0,18 % | 4,29 % |

| 1876 | 2,31 % | -0,09 % | 2,52 % |

| 1875 | -1,14 % | -1,00 % | -0,62 % |

| 1874 | -0,57 % | 1,48 % | -1,84 % |

| 1873 | 0,57 % | 8,84 % | -7,39 % |

| 1872 | 19,05 % | 4,41 % | 14,29 % |

| 1871 | 50,00 % | 2,03 % | 46,67 % |

Mina investeringar har gått rätt bra men vissa plumpar, framförallt SIAF, har dragit ned avkastningen till sämre än SIXRX. Visserligen kommer jag nog aldrig göra en sådan dumhet igen som den jag gjorde med SIAF. När jag tittar på mina investeringar i vanliga bolag (baserat på i stort sett på att min förväntade vinsttillväxt ska vara högre än P/E-talet) jag investerat i ser jag att jag med råge slått SIXRX.

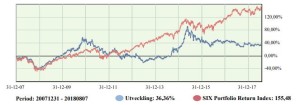

När jag tar med SIAF och diverse utländska gruvbolag fås nedan utveckling. SIAF stod för lejonparten av förlusten tror jag och gruvbolagen en mindre del i jämförelse. Har dock haft en del pengar på andra banker så det är aningen bättre än det ser ut i grafen nedan.

SIAF står nu för mindre än 4% av portföljen. Jag har svårt att skiljas från SIAF och dem kommer nog vara kvar till slutet. Tack och lov har mina andra aktiers utveckling förhindrat en ännu större katastrof och ger förhoppningar om framtiden.