Jag är glad över att som första svenska källa skriva om China Ceramics. China Ceramics ticker är CCLTF.OB och den handlas på OTCBB-listan i USA. Det är enkelt att handla via t.ex. Avanza genom att ringa in till mäklaren. Courtaget ligger på relativt låga $15.

Värderas till under tre gånger nästa års vinst

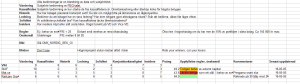

Det är komplicerat att veta hur många aktier China Ceramics har. Jag har dock tagit reda på saken och om alla akiter som finns i e-scrow släpps samt om alla warrants konverteras så finns det 20 miljoner aktier i China Ceramics. Redan i år gör bolaget en mycket fin vinst och bolaget har visat tillväxt även under finanskrisen. I år blir lär vinsten överstiga $1,5 per aktie, räknat på 20 miljoner aktier. Nästa år föväntar jag mig att vinsten per aktie blir över $2 per aktie om man räknar med full utspädning. Nu står aktiekursen i $5,5 per aktie.

Bolaget säljer kakel som smör och de kan inte producera allt de säljer själva, så de tar hjälp av OEM-tillverkare. En OEM-tillverkare är en tillverkare som producerar varor, i det här fallet kakel, på beställning utan att deras varumärke exponeras. På OEM-försäljningen blir marginalen lägre.

China Ceramics håller på att bygga ut sin produktionskapacitet till 56 miljoner kvadratmeter per år under 2010. Under 2011 räknar de med att bygga ut kapaciteten till 70 miljoner kvadratmeter. Under det andra kvartalet i år producerade de i en årstakt på 42 miljoner kvadratmeter. Vi snackar mycket bra tillväxt om de lyckas sälja allt de producerar, vilket jag tror att det är god chans att de gör.

På årets vinst värderas alltså China Ceramics till fyra gånger vinsten. Bolaget värderas till tre gånger nästa års vinst. Kan du nämna något svenskt bolag med en sådan värdering? En retorisk fråga.

Pålitlig revisionsbyrå

China Ceramics använder Grant Thornton som revisionsbyrå. Det är en av världens mest ansedda revisionsbyråer. Man kan alltså lita på att China Ceramics årsredovisningar stämmer.

Motiverad ledning

Om aktiekursen skulle nå $20 innan april 2012 så får ledningen 2 miljoner aktier. Om aktiekursen når $25 så får de ytterligare en miljon aktier. Vi kan lita på att ledningen är högst motiverad att jobba för att aktiekursen ska gå upp. Och vem bryr sig om lite utspädning om aktiekursen når $20 och man redan har fyrdubblat pengarna?

Styrelsen innehåller en del personer med bra meriter så som Bill Stulginsky (tidigare partner på PricewaterhouseCoopers LP) och Paul Kelly (“Chairman” på Knox & Co., en investmentbank, och medlem i “Board of Trustees” på University of Pennsylvania).

Enkel affärsidé

China ceramics tillverkar och säljer kakel genom återförsäljare och till större byggprojekt. Det är allt. Många av deras kunder har varit kunder i många år.

Se www.hengdatile.com där bolaget säljer kakel. En ganska proffsig hemsida för att vara ett kinesiskt bolag.

En annan bra analys

Jag hittade den här analysen från tidigare i år. Den analysen innehåller i stort sett allt jag vill säga om bolaget bortsett från att aktieantalet som anges i den analysen är inaktuellt. Nu har många Warranter lösts in och den maximale utspädningen är betydligt mindre.

Conference call transcript

Det finns ett conference call transcript från tidigare i år där det i frågestunden framkommer att Arnaud Ajdler från Crescendo Partners tycker att det vore helt galet att emittera ut aktier för att få fler aktieägare och mer kapital till bolaget när det är så oerhört lågt värderat. Han föreslår att bolaget ska göra ett så kallat “tender offer” och lösa in warranter mot aktier för att få fer aktieägare. Något som bolaget nu har gjort! Det kan tilläggas att aktien i dagsläget står ännu lägre än den gjorde det trots att bolaget visat mycket bra resultat.

Anledningar till den låga värderingen

Anledningen till att bolaget är så lågt värderat är, om jag får spekulera fritt, att bolaget har en komplicerad kapitalstruktur med warrants och aktier i e-scrow. Jag har dock tagit med allt sånt när jag räknar med 20 miljoner aktier. Dessutom har bolaget haft så få aktieägare att det inte varit nån handel att tala om i aktien.

Bolaget är väldigt underanalyserat och jag tror inte det finns någon analysfirma som följer dem. Jag har dock inte sökt i detalj så jag kan ha missat om det finns någon analysfirma som följer dem.

Dessutom finns det en viss misstro mot kinesiska bolag på grund av diverse bokföringsskandaler, men inga skandaler har inträffat med de största revisionsbyråerna varav Grant Thornton är en.

Risker

Den största risken är att kinas bostadsmarknad klappar ihop. Men jag bedömmer den risken som låg. Visserligen införs bostadsskatter i de största städerna i Kina men samtidigt kör regeringen ett stort utbyggnadsprogram för att bygga prisvärda bostäder i Kina. Kinas ledning tycker klokt nog att bästa sättet att råda bot på de snabbt ökande priserna på bostäder i Kina är genom att öka utbudet av bostäder. Kinas ledning vill alltså att fler bostäder byggs.

Triggers

Möjliga triggers är till exempel:

- Notering på Nasdaq.

- Utdelning av pengar.

- Att bolaget upptäcks av fler investerare.

Bolaget för diskussioner med Nasdaq om notering och att bolaget löste in warrants mot aktier gjorde att aktieägarantalet utökades vilket var ett steg mot Nasdaq. Dock tror jag att det återstår en hel del arbete och tid innan bolaget blir introducerat på Nasdaq.

Om bolaget börjar dela ut pengar till aktieägarna bör förtroendet öka och aktiekursen gå upp. Dock behövs pengarna i nuläget för expansion av fabriker men kanske att det finns utrymme för en mindre utdelning nästa år.

Bolaget borde upptäckas av investerare allt eftersom tycker jag. Bolaget är helt enkelt så sjukt lågt värderat att det bara är en tidsfråga tycker jag.

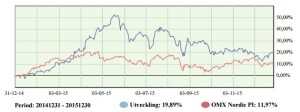

Riktkurs

Riktkursen blir $20 som bör uppnås innan april 2012. Ledningen kommer göra allt för att nå den aktiekursen tills dess eftersom de får en stor bonus i form av två miljoner aktier då.