Avanza

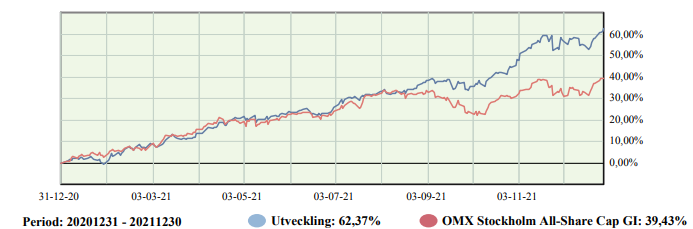

2021 blev det 62% plus på mitt Avanza-spar såg jag när jag gjorde en portföljanalys hos Avanza och tog bort ett barnspar. Jag har majoriteten av mitt kapital hos Avanza.

Överlägset största bidragsgivaren var SBB följt av A & O Johansen och OptiCept. Största förlorarna var Resurs Holding, Xspray Pharma och INDEX BTA B enligt Avanza, fast av dem är det kanske bara Xspray Pharma som stämmer. Resurs gjorde jag en stor investering i för att få avknoppningen av Solid Försäkring och sålde nästan allt direkt efter så det tror jag egentligen är en hygglig vinst på och INDEX BTA B vet jag inte men kanske att Avanza gjorde nåt räknefel när det konverterades till riktiga aktier för BTA står för betald tecknad aktie skulle jag tro.

Största innehaven nu när vi går in i 2022 är SBB på ca 20%, NWH på ca 12%, OptiCept 10% och A&O Johansen på 10%. Procenten är andelen av Avanzaportföljen. Sen är det en massa småinnehav på under 3% som står för resten. SBB har jag free ride på nu i stort sett efter att ha sålt en del under slutet av 2021 men har inga omedelbara planer på att sälja mer. Efter uppgången i SBB har jag lite sämre koll på om de är billiga eller inte men Ilija Batljan brukar kunna överträffa förväntningarna. NWH har gett hyggligt bidrag under årens lopp men jag är lite besviken på att de ännu inte lyckats höja kassaflödet och utdelningen per aktie, men jag lutar åt att låta de ligga kvar men lyckas de inte öka kassaflödet per aktie under 2022 kanske tålamodet börjar ebba ut.

Jag har lagt in några chanspositioner på oljebolagen Africa Oil och PetroTal. Och även en mikroskopisk position i Maha Energy. Tillsammans ger de här positionerna en viss exponering mot oljesektorn. Egentligen är det kanske lite dumt jag borde nog ökat i A&O Johansen istället som har lägre risk men med lite tur kan detta bli bra också.

Tradingen som jag har hos Avanza och som är inräknad i de 62%:en gav ca 13% i utveckling. Jag slutade trada halvvägs in i 2021 eftersom det var lite hoppig utveckling. Jag hade egentligen tänkt ta upp det igen lite senare men det blev tyvärr inte av eftersom jag inte orkade riktigt.

Nordnet

Här har jag en mindre portfölj på ca 10% av mitt totala kapital. Jag satsade lite på NordNet p.g.a. deras förmånliga lånevillkor men givetvis sket det sig för coronakraschen kom och jag gjorde mig av med belåningen. Trots lånefadäsen har denna portfölj gått ungefär som OMXSPI sedan start så det är ändå hyggligt. Men jag lärde mig att inte köra med belåning förutom kortvarigt vid specialsituationer som om man vill vara med i en IPO eller en utdelning av nåt intressant bolag eller dylikt. 2021 gick Nordnetportföljen upp ca 50% så det var ju väldigt bra. Jag har lite blandat mellan fonder och aktier på Nordnet och använde belåningen för att få med av Solid Försäkring som delades ut.

Nordea

Här kör jag mina kvantstrategier. Nordeas system är bristfälligt så jag vet inte ens hur man ser sin utveckling över ett år utan jag ser bara sen inköp. Men en uppskattning är att det gav nånstans mellan 30-40% i avkastning så det får väl anses hyggligt. Dessutom har de nu börjat ta betalt per månad för att ha ett vanligt bankkonto hos dem. Användandet av Nordea har också lett till en del pappershantering av sånt som hade skett digitalt hos Nordnet eller Avanza. Största anledningen till att jag är kvar hos Nordea är lathet, får se om jag orkar ta tag i det nån gång i framtiden.

Slutkläm

Gott nytt börsår på er! Vi får se vad 2022 kommer att bjuda på, det är det nog ingen som vet. Det kommer antagligen inte bli ett lika bra år som 2021 men kan det bli 10% i avkastning blir jag ganska nöjd eftersom jag inbillar mig att det är lite svårare när börsen gått upp så mycket 2021, det hade varit intressant att se statistik på hur börsen brukar gå efter såna starka år. Erik Hansén brukar ha koll på sån statistik fast minns inte att jag hört nåt. Tills jag hör nåt ser jag det ändå mest som ett lotto där 2022 precis som vilket annat börsår som helst kan gå hur men mer troligt med plus än minus. I portföljen ser jag OptiCept som en bubblare som kan överraska positivt 2022. A&O Johansen är annars den jag tror mest på 2022.