Lite lösa funderingar kring RW Capityals nyemission..

Om emissionen fulltecknas och RW Capital värderas till 56 öre per aktie skulle hela bolaget ha ett aktieantal på 113 789 692 och vara värderat till 0,56 * 113 789 692 = 63,7 Mkr. Orderingången ligger nu på omkring en miljon dollar per kvartal (ca 29 Mkr i årstakt) vilket indikerar en P/S på 2,19. Det är lite optimistiskt eftersom ordervärdena omvandlas till intäkter över tolv månader, så man kan säga att det gäller för 2011.

Jag är fortfarande lite skeptisk till det här med att RW Capital ska fortsätta som eget finansbolag.. Det hade nog varit bättre att satsa allt krut på Runaware. RW Capital kommer att behöva kapital för att kunna verka som självständigt finansbolag och det kapitalet hade annars kunnat komma Runaware till godo.

Dock.. Jag tror att det finns goda affärsmöjligheter inom finans för RW Capital. Värmlands Finans, ett annat mindre finansbolag, till exempel som bedriver liknande tjänster (dock inte exakt samma och jag vet inte hur bra jämförelsen är) klagar enbart på tillgången på kapital och ser inga problem med att hitta affärsmöjligheter. De stora bankerna är ovilliga att låna ut till konkurrenter och det kan leda till lite problem för Runaware att låna pengar i svenska banker så länge de inte är ett självständigt bolag. Men det kommer nog inte ha nån större betydelse.

Så med andra ord.. Även om jag tycker det är onödigt att splittra fokus mellan finansiella tjänster och Runaware så kommer antagligen de finansiella tjänsterna att ge ett överskott som mjukar upp resultaten lite framöver. Om resultaten blir tillräckligt bra så motiverar det att splitta fokus.

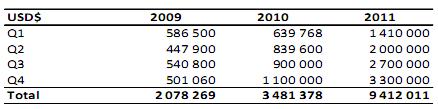

Företagets ordervärdesprognos anges i prospektet enligt tabellen nedan. Fram till Q2 2010 är det historiska värden och alltså inga prognoser.

Om prognosen slår in så är det lättvärt att teckna i RW Capitals nyemission, och prognoserna hittills har varit ganska träffsäkra. Men tidigare prognoser har var ett enstaka kvartal framåt och osäkerheten blir naturligtvis mycket större ju längre fram i tiden man tittar. RW Capital har tittat på redan anställda säljares resultat och helt enkelt extrapolerat det i framtiden och räknat med att fler säljare anställs som levererar samma resultat som de redan anställda.

Det som skulle kunna ställa till det för den kalkylen är om förutsättningarna för säljarna ändras, t.ex. att när det blir många säljare så finns det inte lika många “lätta sälj” per säljare längre utan de måste försöka leta upp lite mer svårflörtade kunder. En annan risk är om det blir oroligt i USA igen, då RW Capital har en stor del av sin försäljning där.

Men det är heller inte omöjligt att prognosen slås om de nya SAAS-tjänsterna blir hitar. I dagsläget är det ju demotjänsten TestDrive som står för lejonparten av ordrarna och marknaden för SAAS-tjänster är mycket större enligt prospektet. Enligt prospektet står det att marknaden för molntjänster beräknas bli 42 miljarder USD år 2012. Marknaden för Internetbaserade demonstrationstjänster, där Runaware idag har lejonparten av sina ordrar, uppskattas till 250 miljoner USD. Så potentialen för molntjänster verkar vara i storleksordningen 100 ggr större än för Internetbaserade molntjänster. Men såna där beräkningar säger egentligen inte så mycket mer än att marknadens storlek antagligen inte kommer att sätta några begränsningar för tillväxten framöver. Men det finns det ju andra saker som kan göra.

Hur som helst, med tanke på den korta period som prognosen utgår från som mätning måste den bedömas vara oerhört grov och det hade antagligen räckt med att någon enstaka större order fallit ut annorlunda för att hela kalkylen skulle sett annorlunda ut.

Bolaget räknar med att bli kassaflödespositiva någon gång under det andra halvåret 2011. Tills dess beräknas 15 Mkr att behövas till verksamheten. Om emissionen fulltecknas (ganska osannolikt då emissionskursen sattes högre än dagens kurs. Dock kommer ordervärde för juli/augusti att presenteras innan teckningstiden går ut) fås det in 25 Mkr. Dessutom har bolaget aktier i Mangold värda ca 5 Mkr. Skulder minus kortfristiga fordringar och kassa är ca 9 Mkr. Vid fulltecknad emission skulle bolaget ha 16 Mkr över, minus emissionskostnader på 2,5 Mkr, d.v.s. 13,5 Mkr. Man kan nog inte räkna med att emissionen blir fulltecknad så säg att bolaget har 8 Mkr i kassan efter emissionen.

Alltså kommer antagligen mer pengar att behövas innan Runaware får positivt kassaflöde och i prospektet till emissionen nämns ett antal sätt att lösa det problemet. Till exempel att leta upp investerare för en riktad nyemission eller att sälja posten i Mangold.

Det som gör det här till ett intressant case är skalbarheten, d.v.s. att företaget kommer att få en hög marginal på nya ordrar när de väl nåt breakeven.

Man kan inte ljuga. Det är hög risk och ganska lång tid till breakeven. Dessutom är det risk att insiders använder sitt informationsövertag. Det skedde en insiderförsäljning ett tag innan det usla Q4-resultatet tillkännagavs (dock till en annan insider så man kan nog ignorera detta) för 2009. Å andra sidan jobbar styrelsen gratis och många av företagets ägare har lånat ut pengar till Runaware. Edit: d

Om det går enligt företagets prognos kommer aktien antagligen minst att dubblas under 2011. Kanske till och med flerdubblas beroende på hur framåtseende marknaden är. Eftersom ordervärden presenteras varje månad blir det lätt att följa hur det går med prognosen över tiden.

Två regler som somliga förespråkar när det gäller aktier är: Nr.1 “Don’t lose money” samt Nr.2 “Don’t forget rule number one” och när det gäller RW Capital finns risken att allt går snett så om man kör stenhårt efter “Don’t lose”-devisen så bör man inte äga den här aktien.

Det är hög risk och hög potential i den här aktien. Jag skulle dock säga att till dagens kurser överstiger potentialen risken något. Framtiden för molntjänster är verkligen intressant. Det här är dock ingen aktie man ska ha som bread’n butter i sin portfölj utan mer som en krydda som det blir ett spännande äventyr att följa. Varje månad får man ju en liten spänningskick när ordervärdena presenteras. Och går det enligt företagets prognoser så har vi kanske en mångdubblare inom några år. Men det är absolut ingen no brainer att man ska delta i nyemissionen. Mycket beror också på hur pass starkt man tror att skalbarheten kommer slå framöver och vilka marginaler bolaget får.

Etiketter: RW Capital

Här har du en sammanställning som nu är rykande aktuell. Och en aktie som troligtvis kommer göra en kraftig kursrusning. Redeye’s 27 öre är 125% över dagens kurs/värdering på börsen. Netrevelation kan komma visa sig bli närmast månadernas stora kursraket.

Du syftar på din artikel om Netrevelation på din sajt.. Mja får se om man får tid att ta sig en titt på dem. För tillfället är det fullt upp.

RW Capitals köp av Mangoldaktier betalades visst med egna aktier så min kommentar om att det var korkat var nog inte på sin plats. Jag editerade bort den.